证券股票投资学

证券股票投资学

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:棉花软糖

2024/07/31 棉花专题:如何理解进口棉配额增发的影响?

]article_adlist-->

]article_adlist-->

核心观点

1、增发进口棉配额,可满足一定数量纺织出口企业的用棉需求。从4月份开始,进口棉价格持续低于国产棉,纺织企业使用低价进口棉的意愿较强。随进口棉配额快速消耗,纺织企业希望尽快增发配额的呼声已久。

2、进口棉配额增发数量低于市场预期,短期利空外盘、利多国内。增发配额预期已持续很久,通知发出即预期兑现,国内棉价高于国外棉价的格局持续,中长期内外均偏弱格局不改。

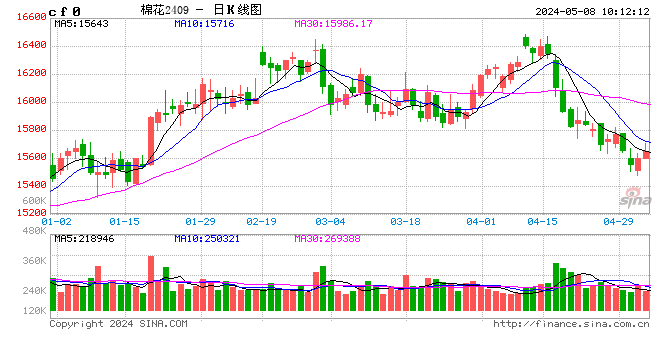

3、短期郑棉9月及9/1月差走强,中长期9月走弱及9/1走弱格局不改。内地市场可流通的棉花资源偏紧,短期有利于郑棉9/1走强,但中长期看,9月合约在交割临近时,将重新面临高升水仓单难流通的问题,郑棉9月合约及9/1月差可能重回弱势。

]article_adlist-->

]article_adlist-->

01

近年来棉花进口配额发放情况

1、数量

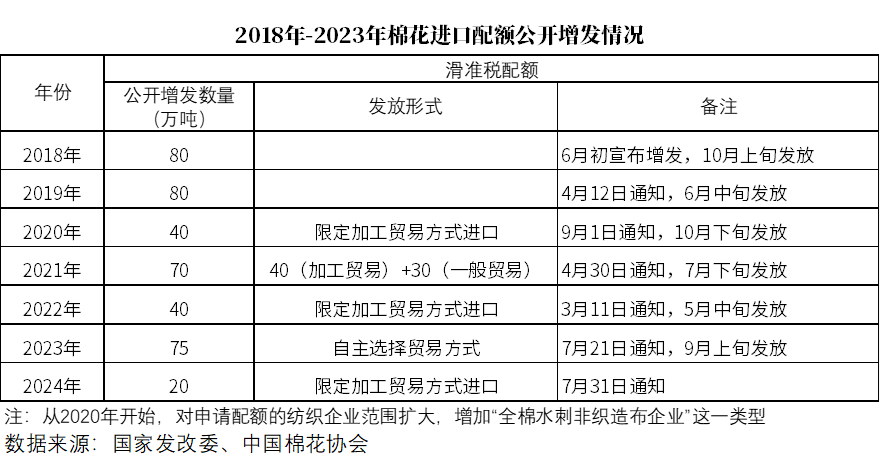

从2018年开始,国内重新启动进口棉配额的公开增发。2018年-2023年的6年间,每年进口棉配额公开增发的数量在40-80万吨不等,加上每年年初固定发放的89.4万吨关税配额,公开公布的进口棉可用配额数量在129.4万吨~169.4万吨。

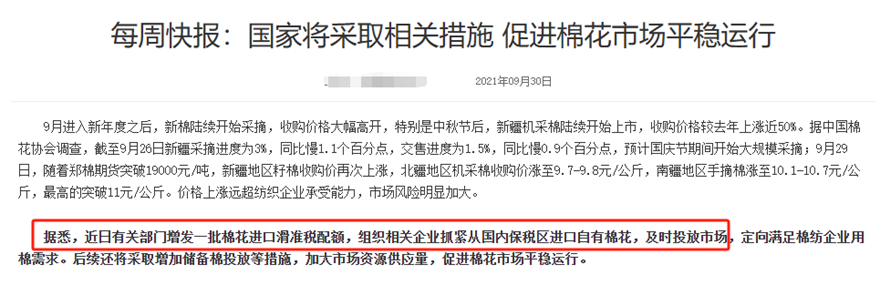

除此之外,国家还会根据具体情况,对相关企业增发一定数量的进口棉配额。如2021年9月底,就增发棉花进口滑准税配额,“组织相关企业抓紧从国内保税区进口自有棉花,及时投放市场”。

2、发放对象

1) 关税配额:具备一定资质的纺织企业和国营贸易企业。根据加入WTO时的承诺,89.4万吨关税配额中,33%为国营贸易配额,非国营贸易配额占67%。

在非国营贸易配额中,只有具备一定资质的纺织企业才有申请配额的资质。

2) 公开公布的滑准税配额:具备一定资质的纺织企业。

综合以上两种情况,从公开公布的进口棉配额发放对象看,私营棉花贸易商没有申领进口棉配额的资质。

02

进口棉配额增发的背景:

进退两难

当前市场的现状是上游轧花厂销售进度慢,且面临全球新年度棉花供应大幅增加的压力;下游内地纺织企业可选择棉花资源有限,希望尽快用上更便宜的进口棉;中游进口棉贸易商面临较大的库存压力的状态。对是否发配额,发多少配额,上游企业和中游、下游的述求差异较大。

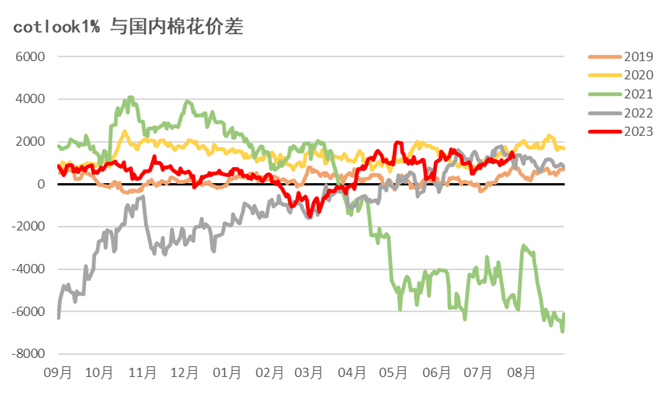

1、纺织企业用棉希望尽快增发进口棉配额的呼声已久。从4月份开始,进口棉价格大幅下跌,开始低于国产棉价格,体现出明显的价格优势,纺织企业使用低价资源的意愿较强、进口棉配额快速消耗。进口棉配额的相对使用成本也在一路上涨,从最初的800元/吨左右上升到1300元/吨、1500元/吨、1800元/吨甚至2000元/吨。纺织企业希望尽快增发配额的呼声已久。

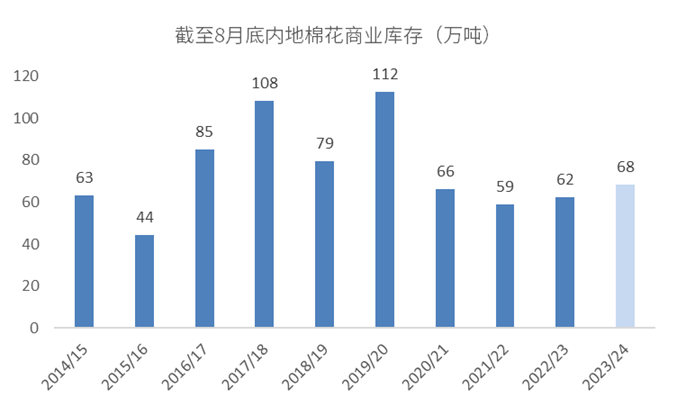

内地商业库存水平中等偏低。从内地棉花有效供应来看,截至到6月底,内地棉花商业库存水平在92万吨,按照目前内地纺织企业用棉需求及疆棉出运节奏,估计内地棉花商业库存在7月、8月每个月下降12万吨左右,到8月底估计内地棉花商业库存在68万吨左右,处于历史同期中等偏低水平。

刨去高升水期货仓单棉,内地纺织企业实际可用性价比高的棉花数量有限。从商业库存结构看,内地棉花商业库存中,有相当数量为期货仓单。目前内地仓库棉花期货仓单数量在30万吨左右,估计到8月底仓单数量将下降到20-25万吨。目前内地仓库仓单3130级别及以上的高升水仓单占比接近一半,随着性价比较高的仓单棉注销,估计剩余高升水仓单占比会更大一些。这部分棉花虽然在内地商业库存中,但由于性价比较低,在市场上较难流通,大概率成为相对固化并沉淀下来的“死库存”,直到9月交割才会部分进入流通市场。纺织企业实际可用的性价比较高的棉花资源较为有限。

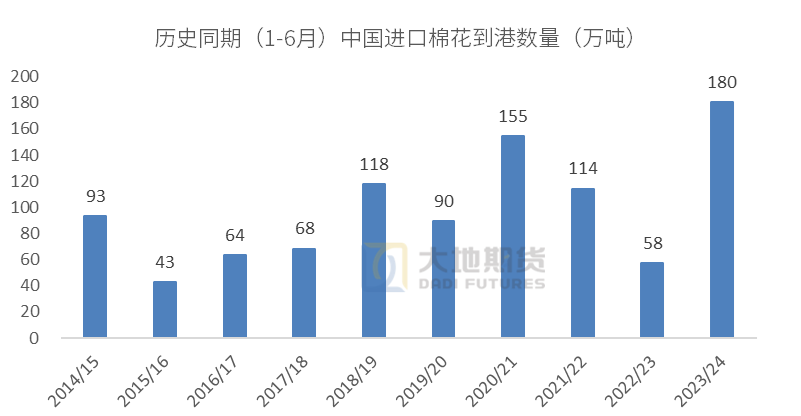

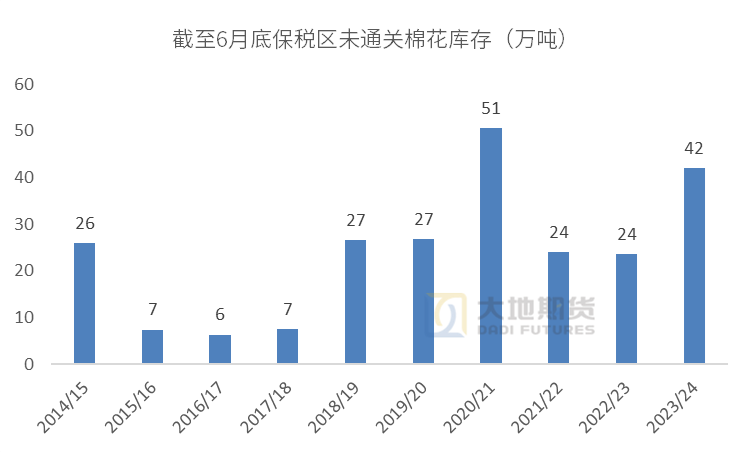

2、进口棉大量到港,保税区库存压力大。需要注意的是,截至到2024年6月底,2024年1-6月进口棉花到中国港的数量已达到180万吨(部分放在保税区未通关),为最近十年以来最高水平。即使刨去部分国家收储进口棉的数量,到中国港口的商业进口的棉花数量也处于历史较高水平。

如果从保税区内棉花库存数量看,2024年也是保税区未通关棉花数量较大的一年。进口棉贸易商销售压力较大,需要进口棉配额来解压。

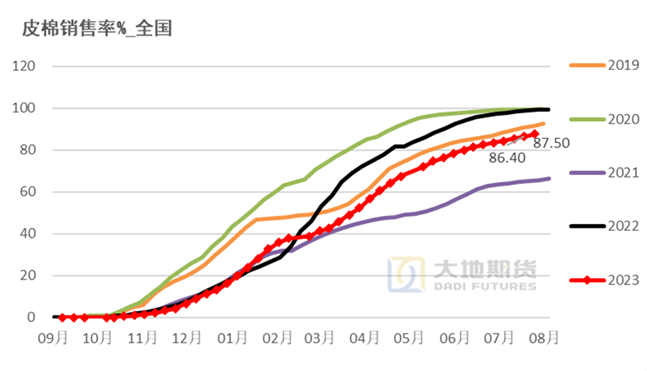

3、疆棉销售进度较慢,全球新棉供应增大。据全国棉花监测系统调查,截至2024年7月25日,棉花销售占交售87.5%,环比增加1.1个百分点,同比落后11.6个百分点,较历史均值落后1.8个百分点。疆棉销售进度较为落后,为仅次于2021/22年度最慢的一年。到7月下旬,仍有大量棉花未销售。轧花厂迟迟未销售的原因是销售价格与收购成本倒挂,销售意味着亏损,一直抱有期待,希望市场能给出更好的价格来顺价销售。

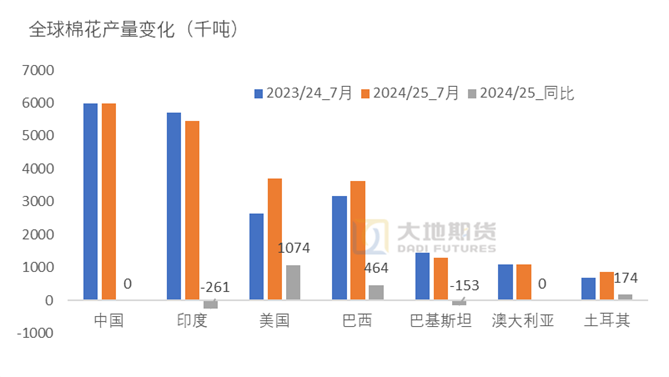

另一方面,2024/25年度全球主要产棉国预期大幅增长,供应远大于需求。市场预期2024/25年度新疆棉花也是丰产的,且上市时间可能提前至9月中下旬。新疆轧花厂面临陈棉和新棉的双重压力。

03

进口棉配额增发

对市场的影响分析

1、发放进口棉配额,可满足一部分纺织企业用棉需求。9-10月份,下游纺织订单往往会出现季节性的增加。此时增发进口棉配额,可满足一部分纺织企业使用低价进口棉的需求。有利于纺织企业更好制定采购和接单计划。

2、本次增发进口棉配额的数量低于预期,短期利好国内棉价,利空外棉。参考2018-2023年,进口棉配额增发的通知,多在3月-7月就下达。从每次增发的数量来看,近6年也多在40-80万吨。而本次增发数量仅20万吨,低于历年增发平均水平,也低于此前市场预期的40-75万吨水平。对国内市场的短期冲击低于预期,存在“预期差”的短期驱动。

增发进口棉配额,理论上将增加外棉需求、增大国内棉花供应。但市场多数在预期中走完理论逻辑,在预期兑现后走相反逻辑。故增发配额的通知出台也是预期兑现的时候,短期利空外棉、利好国内棉价。据悉,在增发配额通知出台后,国内某大型棉花贸易企业就上调了销售基差,同期某纺纱企业也上调了棉纱报价。

从中长期来看,市场主要矛盾仍然是新年度供大于求的矛盾,短期的配额增发仅影响内外波动节奏,不改变全球供大于求的大格局,故中期看,棉花内外双弱的格局仍未改变。

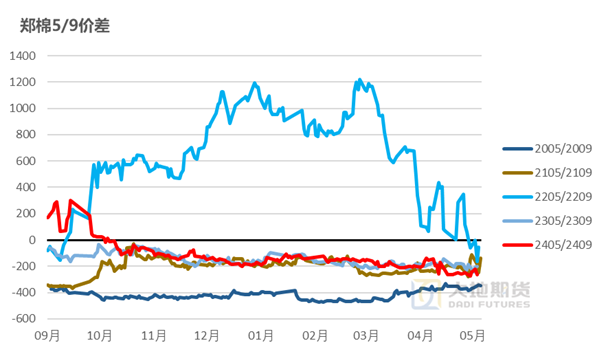

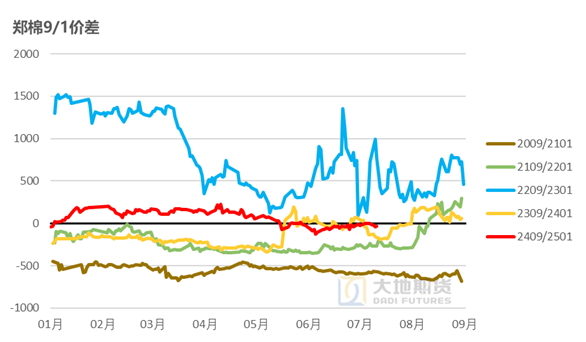

3、郑棉9月及9/1月差短期走强,中长期走弱格局不改。因配额增发数量较少,内地市场可流通的棉花资源偏紧,尤其是性价比高的棉花资源偏紧,短期有利于郑棉9/1走强。

但中长期看,9月合约在交割临近时,将重新面临高升水仓单难流通的问题,届时盘面将以高升水仓单来定价。为促进高升水仓单的流通,需要盘面表现更弱来向现货靠拢。在今年5月合约交割和7月合约交割时,都出现交割合约和月差明显走弱的现象。除非下游需求足够强劲来支撑市场愿意消化高价仓单棉,否认郑棉9月合约及9/1月差在9月临近交割时重回弱势的概率较大。

陈晓燕

从业资格证号:F03113174

投资咨询证号:Z0018709

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 证券股票投资学

文章为作者独立观点,不代表线上股票配资门户观点